サラリーマンと不動産投資

っていうタイトルで運営しておきながら、

401K に対する説明をしないのはちょっと不親切。

やっておきます。

但し、この「私、SAT」が説明する以上は、

私なりの切り口で「スパッ」といかないと意味がない。

制度や加入手続に関する説明は他のサイトに譲るとして、

私が401Kをどうやっているか?

どう思っているのか?

なぜ401Kをやるのか?

私なりの解釈で斬っていくので、

参考にして欲しい。

いくぞ!

そもそも401Kとは

確定拠出型年金

昔は『確定「給付」型』と言って、

企業が社員に対して将来払う年金額を保証して社員に払っていた。

運用利回りが約束されていたのですね。

日本企業も昔は今よりもっと社会主義的で、

社員の全人生を面倒みていたのですね。

そんな時代はバブルとともに崩壊させられ、

日本企業は従業員の面倒まではみられなくなった。

経済成長をしていれば右肩上がりの給付ができますが、

デフレでは難しい。

そもそも日本航空(JAL)が倒産したのもこの

昔の社員に対する年金債務の負担が大きかったことは有名。

給付額を確定的に約束できなくなったので、

「自分で運用してください!」

という感じで

従業員の老後まで面倒を見ることを辞めたので、

この401Kの制度があると理解すればOK。

こういう説明は公式サイトではしないと思うので、あえて私がやっておく。

会社で401K制度がある企業もある

大企業では企業型と呼ばれる401K制度があるので、

そんな恵まれた勤め人には検討するかしないかの判断は必要ない。

制度がある以上は加入しているだろう。

「勤務先にこの制度がない!」

という零細企業に勤務している私のようなタイプの人は

「そもそもやるべきか、やらないべきか」

という検討の必要がある。

また、自営業の人も検討の余地がある。

サラリーマンならば月々払える最大額は23,000円、

自営業なら月々最大68,000円である。

やった方がいい?

人それぞれだが、

私の意見は「やっとけ」と言うのが結論。

理由は全額「所得控除」だから。

23,000円を毎月積み立てして老後に貰えるのに、

「全額損金扱い」ってこと。

税金が安くなる。

23,000円分の税金を払ってでも、自力で運用して節税効果を上回るわ!

という自信がある人以外はやっておくべし。

どうせ庶民は無駄遣いして老後に困るんだから、かけておいたらよろしい!

どの会社で入るのがいいの?

ランニングコストが安いところが良い

当然長期運用だから

ランニングコストが安いところにしておくのがGOOD。

当然ですな。

質問するまでもない。

大体銀行は高い。と思っていい。

私はSBI証券だ。

比較は他のサイトで調べて欲しいが、

私が調べた時期は加入するときの2015年あたり。

その後料金のもっと安いところが出てきているかもしれないので

そこは自分で調べてくれ!

私は401Kの専門サイトを運営しているわけでもないから、

もっと安いところもあるかもしれない。

しかし、私は読者の皆さんが第一優先!

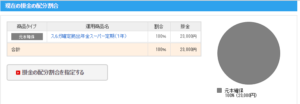

証拠もしっかり貼っておく。

運用金額がたったの75万円だが、ほうっておいてほしい!

私の主目的は運用に非ず!

節税なり!

SATはどんな運用をしている(する)のか?

それを聞くか?

おぬし投資家ではないな?

まあいいでしょう。参考にしなさい!

お答えします。

これは何かといえば、

30年間の日経平均の推移である。

どこでスイッチするかを後ほど説明するので見ておいてくれ。

今は2018年で、株価が高いね!

だから今は100%預金で運用する。

この通り証拠画像も貼っておく。

私は嘘をつかない。

今も100%スルガ銀行の定期預金で運用だ。

そして次に〇〇ショックが起きたら、

株価が暴落するはずなので、

日経平均株価に連動する株式に投資先をスイッチする。

株価があがったら売ってまた預金にする。

この繰り返しだ。

何故そんな運用をするのですか?

いいですか!

私は勤め人+不動産投資家です。

株の投資家ではない。

よって、月々23,000円ごときの運用益を狙って、

スイッチングを頻繁にしたりはしないし、

株のマーケットに張り付いているわけでもない。

このブログも書かねばならない。

2,000文字も書くのは大変なのよ!

そのため、401Kの運用のコンセプトは。

「時間、手間をかけないこと」である。

よって基本的に見ない。

月1回も見ない。

放置プレイだ。

株の天井近辺では下がる可能性が高いから現金に変えておく。

株の底値近辺では上がる可能性が高いから株式に変えておく。

これだけ。

このサイクルは5年~10年に1回来るか来ないかだろう。

その時だけスイッチングするだろう。

私は株式投資家ではない。

よって時間の無駄なことはしないので、

このような運用となる。

メインは勤め人と不動産投資だ。

そこに時間と言う私の最大の資産を投下していくのだ。

読者諸氏にあっても

優先順位を明確にしておくこと。

法人を作って小規模企業共済に入れ

401kでチマチマ節税するのもいいが

月7万円、同じように節税する方法もあるぞ。

こちらを参照(サラリーマンでも小規模企業共済にはいるよ)

こちらの記事を参照されたし。

基本的に勤め人は、不動産を買って事業者になっても、

小規模企業共済には入れないが、

どうやら法人を作って役員登記をしていると入れるらしい。

私が勧める勤め人 + 不動産投資家を目指す読者のあなた!

チマチマ2万3千円の運用を気にしている暇があったら、

さっさと法人化だ。

法人化!法人化!さっさと法人化!

不動産をさっさと買って法人化です。

そして小規模企業共済 + 個人版401Kで合計毎月 9万3千円/月を節税してください。

401Kは資産運用じゃないよ

ちがうちがう。

これは節税商品です。

そもそも60歳のじーさんになるまで使えないわけですわ。

小規模企業共済も同じ。

節税商品だ。

単なる節税商品ですから、勘違いしないように。

平均寿命が80歳以上ですから、そのリスクをヘッジしておく意味は多少あります。

運用はね!

不動産でやれ!

と、言う話。

勤め人+不動産はいわば「攻撃」です。

401Kと小規模企業共済は、いわば「防御」ですな。

語り尽くしましたね。

401K。

参考にしてください。