26日は私の住宅ローン返済日

毎月26日を住宅ローンの返済日にしているSATです。

こんにちは。

住宅ローンの借入当時(2007年)、返済日は自由に選択できた(MUFJ銀行)ので、当時の給料日25日の翌日であれば、

残高にも余裕があるだろう。

ということで26日を返済日にしました。

26日が銀行休業日に当たる場合には翌営業日、すなわち本日、27日が返済日となります。

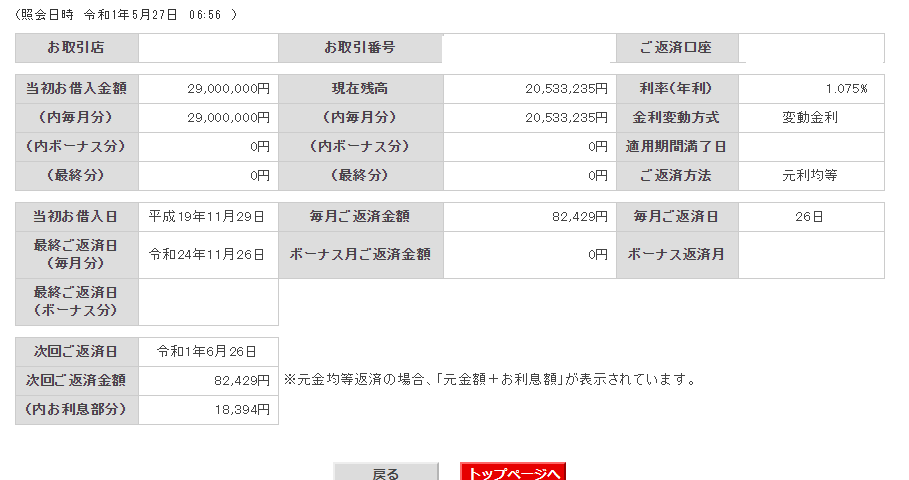

さて、私の借入明細を例によって公開します。

もう隠し事しないタイプなので。

あれからもう12年(目)

当初2,900万円だった借入残高は2,000万円を切る目前に迫ってきました。

年内には1,000万円台に突入するでしょう。

一方で物件価格は多分3,000万円台中盤です。

アベノミクスバブルで相当値上がりした印象です。

世界の不動産マーケットから見てTOKYOの安さが異常だったので、投資先がない緩和マネーの受け皿として不動産に資金が流れ込んだというだけの話。

私の1号物件の稼ぐ力は毎月13万円程度でなにも変わっちゃいないのですが。

それでも「含み益」という言葉は投資家を惑わせますから、

ついつい気が大きくなって無駄な投資をしたりしてしまいがちです。

含み益があるときほど、冷静に「売り時」を見極めるべきでしょう。

短期で負けても長期で勝てることがある

実はこの1号物件…2,700万円で売りに出ていたものを、

指値もせずに買ってしまうという大ボケをかましてしまいました。

相場的には2,300万円の取引事例もあった(REINZで確認)ので、もう少しどころかかなり値切ることができた物件でした。

指値という言葉は知っていましたが、

「いつ指すの?」

と、思いながら結局とんとん拍子に住宅ローンが満額承認されてしまって、売出価格で買う羽目になりました(笑)。

どんだけ間抜けな投資家だったのでしょう。

まあ、私もその程度のモノだったので、皆様もご安心ください。

ですから、投資実行時はまさに「含み損」からの出発だったわけです。

なんと、仲介手数料と保証料(謎のシステム)を含めた2,900万円のフルローンでした。

含み損は正に約400万円(相場2,500万円と購入額2,700万円の差額200万円+仲介手数料+保証料の200万円)にも上ります。

新築ワンルームは買った瞬間2割含み損という話をしたことがありますが、私なんか「中古なのに」買った瞬間2割近く含み損で出発したのです。

(まあそれでも尊敬する芦沢先生はバブルのピークに八王子のマンションを買って1,500万円の含み損を持っていたと仰っていたので、私などは、まだ傷は浅かったと言えましょう)

それでも、いざ12年弱が経過してみれば、含み損が解消しただけでなく、含み益が800万円(相場3,500万円ー2,700万円)となっており、売却すると税引後に1,000万円強手元に残ることになります。

(3,500万円-仲介手数料100万円ー残債2,000万円ー税金180万円<900万円*20%>≒1,220万円)

長期で持って勝負に勝つことは可能です。

仮に新築ワンルームであっても40年後の価格は不明です。

超都心であればひょっとして数倍になっている可能性もあります。

(まあそれでもそもそも入り口で失敗しないに越したことはありませんが)

まとめ

住宅ローンの返済日が来るたびにこの12年の不動産投資の歩みと、妻と結婚してからの人生を振り返ってしまいます。

いずれ離婚するかもしれませんし、物件を売るかもしれません。

この12年、それなりに頑張ってきたような、もっとうまくできたんじゃないか?と思えるような、「しみじみ」する感覚があります。

この12年で世帯年収(売上)は750万円から3,000万円に増え、妻はセミリタイアして実家の不動産会社を継ぎました。子供3人の教育もあり、私自身は全く楽になった気はしません。

それでも勤め人人生は平均的には70歳まで続くわけで、あと30年もあります。

いかにチ〇コが起(た)つうち(若いうち)に自由を得るかというのはやっぱり大事だなという結論で今日もまた頑張りましょう!