これから私の法人化の話をしよう

サウザーさんのブログみたいな始まりですみません。

2016年6月1日

私の所有法人の設立年月日である。

最近私がよく聞いている、

と言うか聞きすぎている

Voicyの設立が2016年2月らしいので、

同じ年である。

私はこの時36歳

まるで起業したかのような説明だが、

起業とは程遠い。

当然勤め人をしていたし、

妻も育児休暇を終えて、勤務先を退職。

実家の不動産会社の跡取りとなるべく

修行を開始した時期だ。

この時

私の所有不動産は7室

妻の所有不動産は2室

夫婦で合計9室所有していた。

私の勤め人としての稼ぎは正確な数字は言えないが、

税率が住民税と合わせて43%をギリギリ超える水準であった。

住民税は一律10%である。

つまり給与だけで43%ゾーンを超えてきたという事だ。

給与の上乗せ分は全額 43%課税

つまり、不動産所得に対しては43%課税されるという話だ。

不動産所得はまだ300万円程度だったと思うが、

それでも43%課税されたら129万円だ。

このままでは50%課税に行くのも時間の問題。

と言うか来年(2017年3月の確定申告)から来る。

「何とかならんかこれは?」

という問題意識が産まれた。

もう1つの問題意識「妻」

妻だ。

妻を扶養家族に入れようと思ったら、

所得が150万円もあるじゃないか!????

勤務先を退職させたのに所得があると扶養家族にもできない。

と言うか、さらに所得税も納税で国民健康保険も加入だと・・・・。

今までは妻は妻の勤め先の

社会保険(厚生年金)に加入していたので、

問題なかった。

住民税はさておき、

国民健康保険は高いぞ!

普通に毎月1万円です。

(各自お調べ下さい)

まずい、まずい、なんかすっげー払う。

既に2014年に追徴課税を喰らっている私としては、

やりすぎた節税は避けなければならない。

というか、またやられる。

どうしたらいいんだー!!!!

そんな状態がまさに2016年の確定申告を終えた時の状態だ。

上記2つのソリューションが法人設立だった。

私の税率43%問題、妻を扶養に入れられない問題を一気に解決する

これを解決するために私が取った行動は以下の通り

① 法人を設立する。

② 設立した法人に私の所有不動産6件、妻の所有不動産2件を売却する。

③ 期の途中で不動産を売った妻の見込み所得が半額75万円になる。

④ 妻はサラリーマンの妻の専業主婦として厚生年金に加入。

➄ 私の不動産収入が法人に移転し、私個人は33%の世界へ戻る。

⑥ 新たな法人は法人税の世界で生きる。

こうだ。

私の所有不動産を法人に譲渡したので、

私は家賃収入がなくなった。

売却額は簿価譲渡にした。

よって譲渡益は出ない。

妻も不動産を譲渡して

不動産所得がなくなり、

無収入に。

私の扶養に入って非課税シェルターに入った。

子供の医療費も

私の厚生年金シェルターに入った。

非課税どころか私の扶養者控除38万円ゲット。

さらに法人から扶養が外れないギリギリの水準の給与を得て、

法人税の節税にも貢献できる。

計画してやったことではない

これは稼いでいった結果、

発生した重課税問題を回避するためにやったこと(合法)であり、

「起業する!」

と強い意志を持って始めた緒方社長のVoicyとは意味合いが全く違う。

日本の税制はヒトを狙い撃ちにする。

所得税のみならず、社会保険料も狙っている。

収入が立つと、これを削りに来るのである。

無論、私の子供たちの医療費はほぼゼロであり、

薬もタダ。

その恩恵は払った100倍以上は得ているのであるから、

払わないとは言わない。

しかし、合法的に収入を法人に移転させると、

見える収入が移転して、

非課税、社会保険料ゼロにできるならば、

しない理由はない。

収入の発生場所はコントロールできる方がいい

仮に妻の収入が不動産賃貸収入でなく、

アルバイトだったらどうか?

バイト先に

「法人持っているので、バイト代は法人へ業務委託報酬でおなしゃーす」

と、言ったところで、

ダメだ。

個人の銀行口座に振り込みだ。

それは雇用契約だから仕方ない。

偽装業務委託は厳しく取り締まられる。(と言っておく)

収入をどこに発生させるかをコントロールできるのは

非常にありがたい。

I LOVE FUDOSAN! である。

最後に

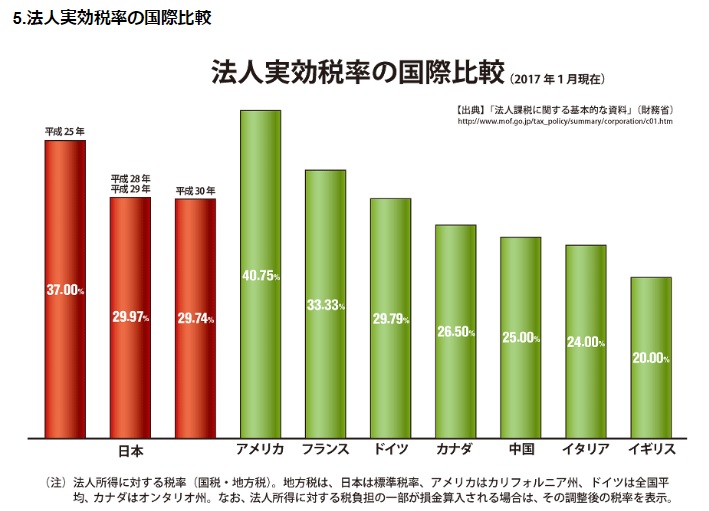

法人税は40%じゃないぞ!

法人税は下げる方向にあることは知っていると思いますが、

実効税率(トータルとしての税率、法人税、地方法人税、法人住民税、法人事業税)で見ないとダメだ。

特に中小企業は資本を増強させるために、

所得800万円までは法人税が(23.4%⇒15%)に減っている。

よって8%さらに下駄をはけるのだ。

(低くなるのに下駄をはくという表現もおかしいが)

つまり29.74%ではなく21.74%なのだ!!!

どうすかどうすか?

私が43%の世界から21.74%の世界へ移動しようと思ったのも分かるでしょう!

オマケに経費に使える範囲がデカイ

節税に関する話で度々していることだが、

倒産防止共済、小規模企業共済などの国家の支援。

出張費や交際費など、

広めに認めてくれる。

サラリーマンの個人事業は、全額否認されることもある。

(事実私はやられている)

これもデカイ。

21.74%の世界とは別に認められるこのシステムも見逃せない。

法人化は避けては通れない

まとめると、

法人化は不動産投資に限らず避けて通れない。

むしろ避けずに通りたい。

法人を作る必要がない人生とは貧しい人生とほぼ同じ意味だと思っていい。

この税率きっついなーと思った時が設立のタイミングであるが、

でも我慢しよう…

と、思うか

何とかしねーと!

と、思うかの差であるともいえる。

また、

金持ちになるなら法人だろ!

と、稼ぐ前から法人を作る先見の明がある人もいる。

法人化への始まり方は色々あるが、

いずれにしても通らなければいけない道なのである!