恒例の決算公開

まずはBSからチェックしていく。

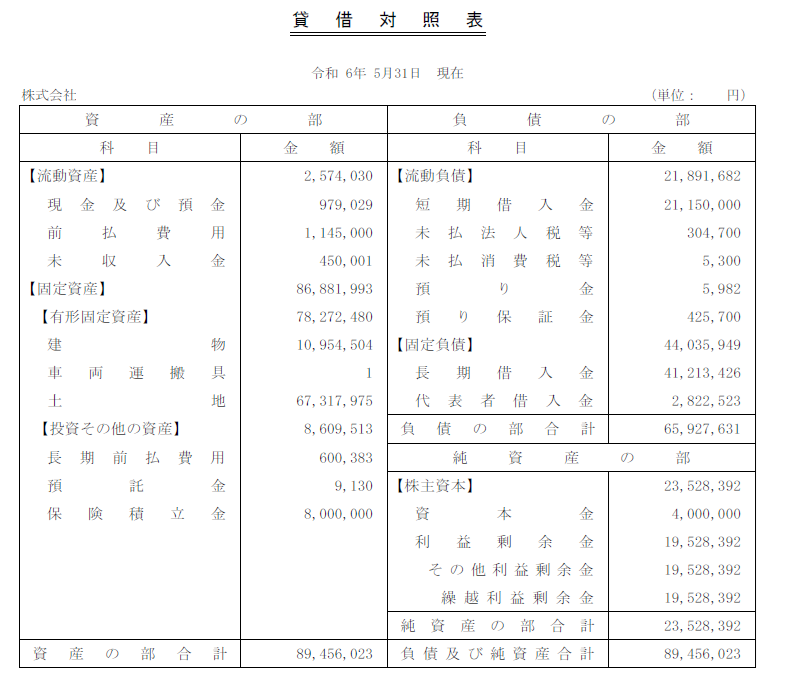

現金預金は相変わらずない。

返済に回してしまう。現金を返済すればその分金利が発生しなくなるという

ケチな発想でついつい返済してしまう。

この癖は一生治らんと思う。

100万しかない。

6月に公庫から200万円借りたので300万円になっている。

前払い費用、これは3月に購入した隣地の戸建の修繕費の前金だ。

30万円を超える経費なので資本的支出ってヤツだ。

工事が終わったら、勘定科目を「建物」に振り替えて償却していく。

未収入金は未収家賃などである。

建物。12件の不動産があるのに、建物が11百万円しかない。

つまり建物は「償却が進んで簿価1円(備忘価格)」になっているのだ。

まあ築古戸建ばかり買っているとこういうことになる。

土地は償却できないから67百万円ある。

長期前払い費用は火災保険だ。5年分毎年償却(?)していくものだ。

預託金は自動車のリサイクル預託金だ。

車両運搬具は妻にせがまれた買った中古の軽自動車である。

償却が1年で終わって、簿価1円になってしまった。

哀れな姿になった。

保険積立金は倒産防止共済だな。800万円の上限に達した。

これもっと増やしてほしい。岸田サーン!オネシャス!

負債の部へ行く

短期借入金、これはトモダチファイナンス14百万円と倒産防止共済の借入700万だろう。

金利5%で借りるので、貸したい人は是非X(Twitter)で申し込んで欲しい。

無担保、電子契約で振込してもらえれば即日金利を発生させて月1回払おう。

待ってるぜ。

他の流動負債の項目はまあ説明の必要はないだろう。額も少額だ。

長期借入金!これは三井住友トラストLFと日本政策公庫だ。

総額たったの4,000万円である。

短期借入金と合わせても土地の簿価程度の借入残高しかない。

再建築不可の土地だけど、そのうち2つは既に再建築可能になっている。

土地と借入金は見合ってる、見合ってるのだ。

資本の部は23百万円に増えた。

400万円で設立して、8年で19百万円増加した。

案外少ない。

私の自称純資産額は107百万円なのだが、

これはSAT独自の試算による時価ベースだ。

個人でも資産、負債を持っている。

シンプルにするために今期は個人で持っている不動産(土地のみ)を

法人に売却して、分かりやすくしたい。

まあ簿価で売るので1500万円程土地が増える。

対応して負債で代表者借入金が1500万円が増える。

今期末(9期目)はそんな決算になるだろう。

法人の純資産が5,000万円を超えると貸金業者になれるので、

勤め人卒業後は貸金業をやろうと思っているが、

貸金業は銀行ウケが非常に悪いらしい。

実際にやるかどうかは銀行員の知り合いに聞いてからにしようと思う。

BSはこの程度でいいだろう。

俺の法人 PL編

家賃収入は1,000万円。

個人でも2件あってだな。300万円程の家賃収入がある。

いずれ法人に売ってしまうが、

まだこの程度の大家である。

私の職業は借金取りなのだが、

借金取りから企業再生という聖騎士も兼務している。

暗黒騎士からパラディンになったようなものだ。

そこで中小企業のコンサルをやって売り上げを得ている。

それが30万、まあスズメの涙だ。

今期はもう少し増えるだろう。

総額でも1,100万円、俺の給料よりはるかに少ない。

俺の法人はまだまだひよっこだ。

販管費は760万円もある。

まあ突っ込まれるとキリがないので販管費の明細は非開示だ。

客付けの広告費やら、減価償却費、管理会社への管理費、税金だけで500万円も払っている。

金利も230万も払っている!

手残りは1割くらいしかないんじゃないか?

と思われるほどだ。

PLはまあ、なんだ、そんな風に作っている。

来期からはいよいよ民間銀行との取引を意識して、利益を300万円程出そうかと思っている。(税引き前当期純利益でね)

決算書は自分でも理解しておこう

これは持論だが

決算書には経営者の性格が100%反映されている。

決算書に無関心な経営者の決算書は一発で分かる。

意思が感じられないのだ。

私の決算書を見れば、

大家業のくせに建物の簿価が少なすぎる!

ボロ戸建投資家だな。

と、分かる。

ボロ戸建投資家のわりに借入があるから、

当然公庫かノンバンクだなと読める。

当然金利が高い。

総借入額63百万円で金利が2百万を超えてきているから、

平均すると3%以上で借りているというところも読める。

それに販管費が高い(営業利益が少ない)

そもそも元金の返済は当期純利益+減価償却費から行うのだから、

かなり返済に回していることも見える。

現預金を見れば明らかだ。

つまりこの法人はたいして余裕がないと、

銀行は判断すると思う。

まあ、家族へ給料を払いだしたり、車を法人で所有しているから、

その分個人の方で費用削減できているから、

この会社のオーナーは個人では結構カネを持っているかもしれない。

結局社長個人の財務も見ないとよくわからんな。

というような見方をすると思う。

BSとPLだけでも見る人が見れば色々な情報が取れる。

さらに勘定科目の明細を見て、

土地、建物の1つ1つを分析するわけだが、

とにかく、

めんどくさい。

銀行員も高給取りだし、ノルマも半端ないのだ。

このクサレ法人に5,000万円、2%で貸しても年たった100万だ。

そんな融資を10回やっても給料分も得られない。

銀行員としても数十、数百億を1%で貸した方が楽だろう。

私はこの規模で細かく稼いでいこうと思う。

こんな決算書では私と妻、子供3人はとてもじゃないが食べていかれない。

債務超過だけはやめておこう

債務超過(純資産がマイナス)だけは避けよう。

法人は現代の勤め人でも必修科目だ。

しかし、

債務超過だけは避けねばならない。

なぜなら、それだけで金融機関は融資しないからである。

ノンバンクなら担保次第なので融資を受けられるが、

銀行はダメだ。

経費を法人にツケ過ぎて法人税を抑えたい気持ちも分かる。

死ぬほどわかるが、

それはダメだ。

代表者借入金は実質純資産だという言い訳もあり得るだろうが、

それでもプラスにしておいた方が良い。

見え方が全然違う。

決算書はオトナの通知表である。

そしてその通知表は「見せるため」のものだ。

どうせ見せるものなのだから、

見せて恥ずかしくないモノにしておこう。

をはり